這家潮玩巨頭,快被庫存壓垮了?

來源:泰華玩具

閱讀量:

Funko的“困境”不能全賴大環(huán)境。庫存積壓,過度依賴分銷商,D2C能力不足,核心產(chǎn)品效益疲軟,產(chǎn)品線泛濫等,多方面問題集中爆發(fā)。

美國收藏玩具公司Funko最近過得有點慘。

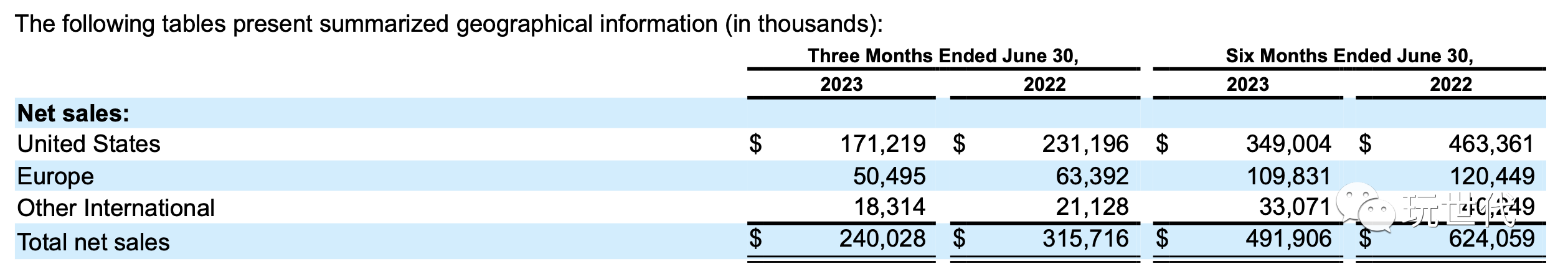

據(jù)財報,2023年Q2凈銷售額2.4億美元,同比去年的3.157億美元,下降了24.0%。今年上半年,公司凈虧損擴大到1.37億美元。

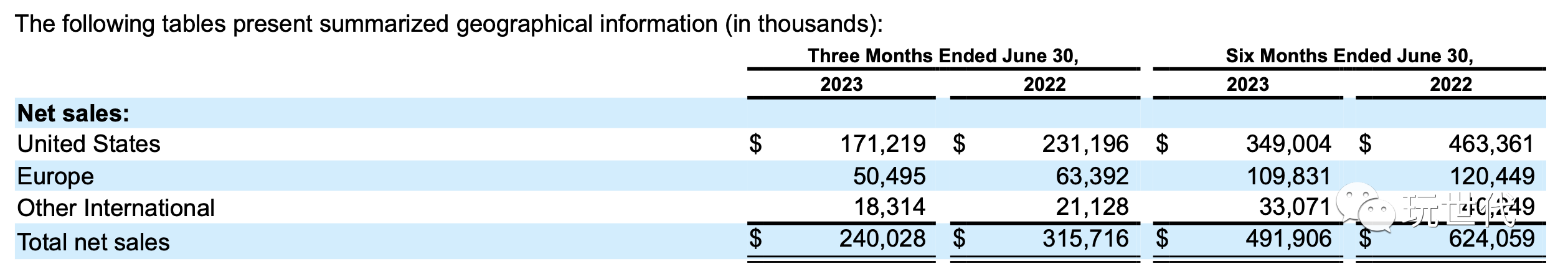

全球主要市場銷售規(guī)模全面下滑。美國和歐洲凈銷售額降低了25.9%和20.3%,分別為1.712億美元和5,050萬美元。

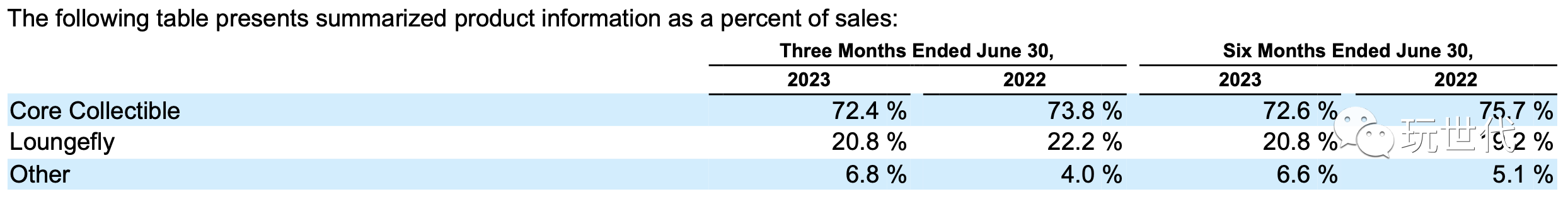

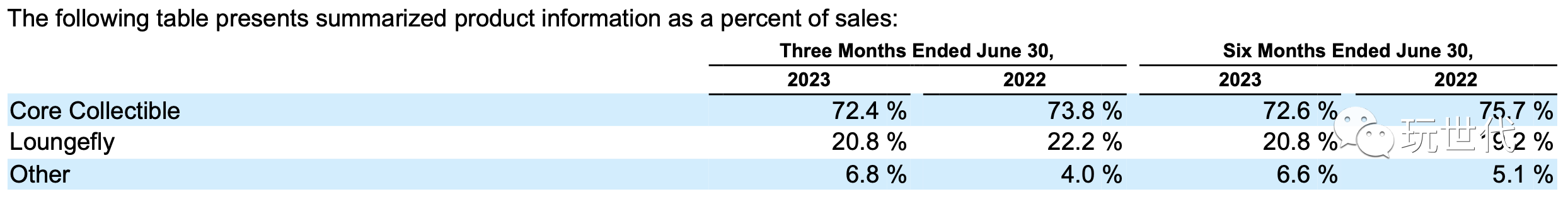

核心收藏品、Loungefly品牌,兩大主營業(yè)務雙雙滑坡,分別下滑了28.8%和28.5%。

新興的游戲及NFT業(yè)務增長了28.8%,但規(guī)模尚小。

財報不及預期,股價遭遇重創(chuàng)。2023 年至今,F(xiàn)unko股價已跌超50%,接近上市以來的最低點。

Funko在財報中提及了十余次“COVID-19”,并提到了全球宏觀經(jīng)濟因素帶來的負面影響:如中歐和東歐局勢動蕩、中東、某些東南亞市場的不穩(wěn)定加劇,以及金融不穩(wěn)定、利率上升和通貨膨脹,可能會凈銷售額,或?qū)镜拿省羰杖牒同F(xiàn)金流產(chǎn)生影響。

誠然,隨著全球經(jīng)濟開放復蘇,購入玩具的需求(較之于此前)顯著減弱。

但Funko的“困境”不能全賴大環(huán)境。庫存積壓,過度依賴分銷商,D2C能力不足,核心產(chǎn)品效益疲軟,產(chǎn)品線泛濫等,多方面問題集中爆發(fā)。

深陷“去庫存周期”

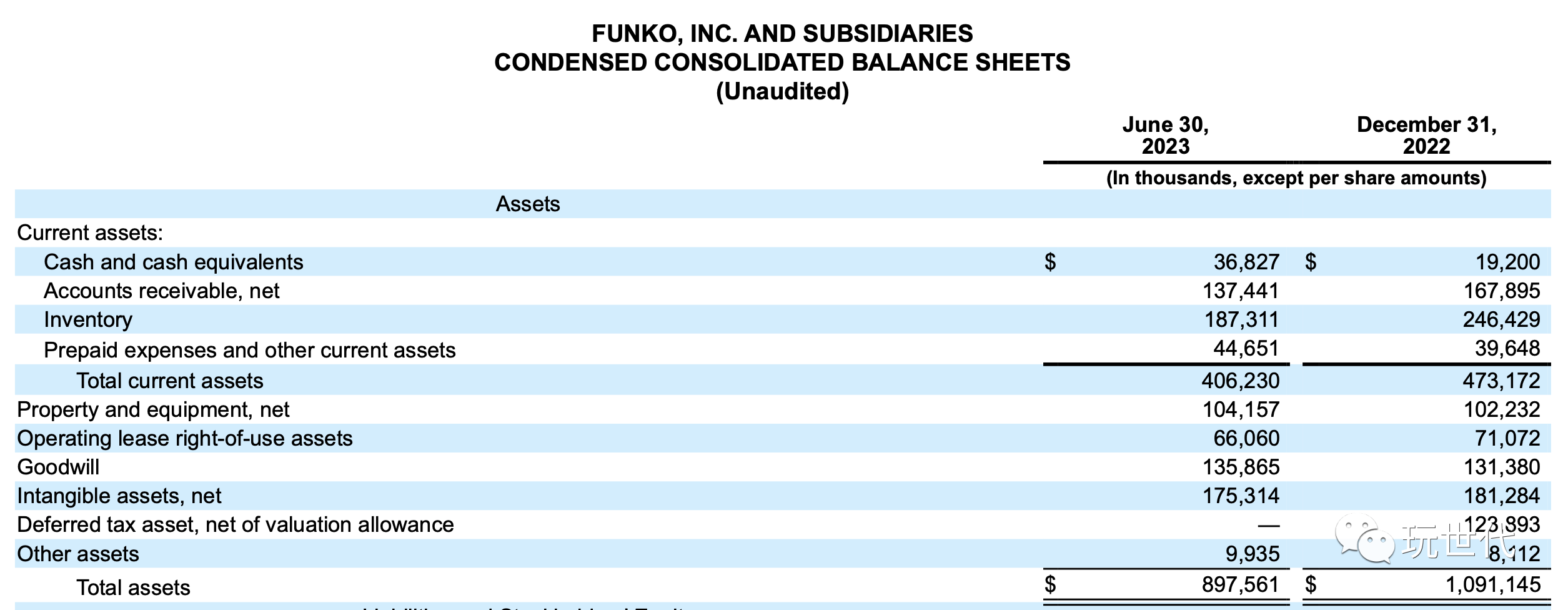

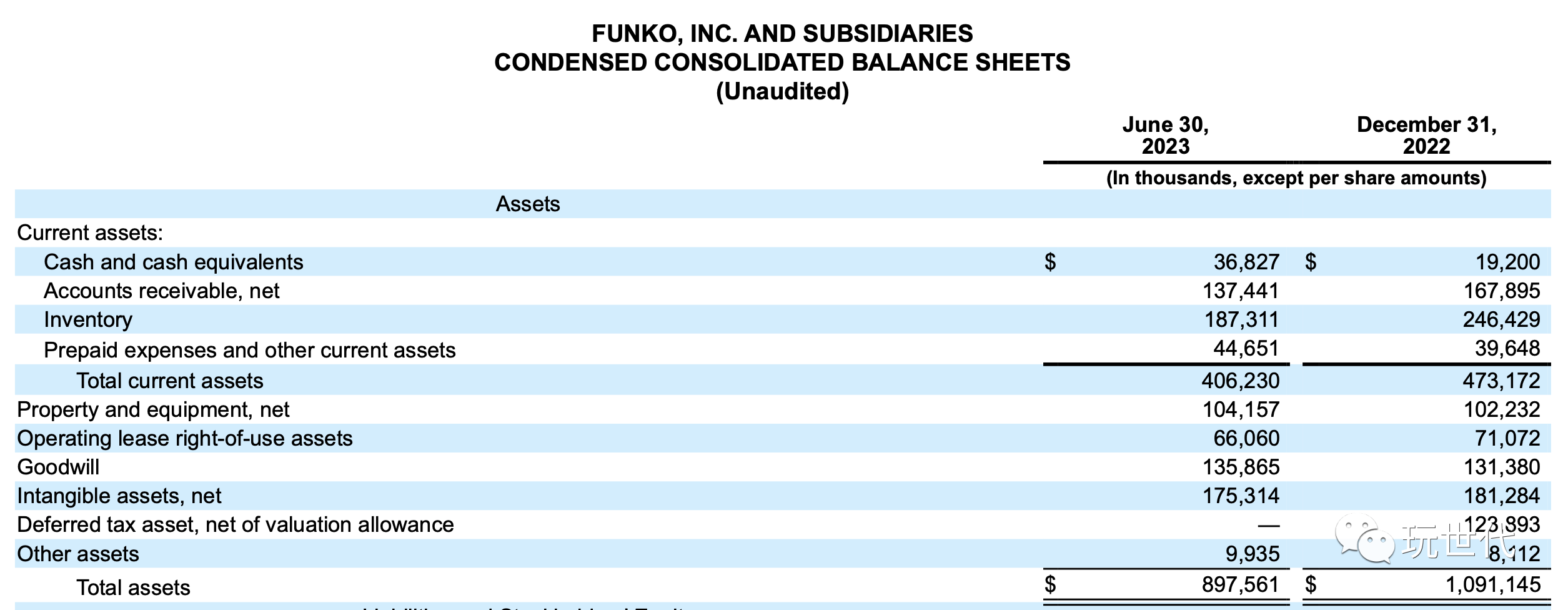

Funko公司庫存高筑,2022年就已出現(xiàn)。財報數(shù)據(jù),公司在去年底有2.46億美元庫存,到了今年6月30日,公司仍有1.87億美元庫存。

由庫存問題直接導致倉儲租金和設施等成本上漲,上半年相關費用增加770萬美元成本(其中包括遷移到亞利桑那州新建倉庫和配送設施費用)。

今年上半年,F(xiàn)unko公司批準了一項庫存削減計劃,以提高美國倉庫的運營效率。早在3月份就有“Funko將玩具送往垃圾場”的報道。財報披露,公司有3,010萬美元的一次性存貨減記,該實物銷毀計劃將持續(xù)到2023年第三季度。

庫存問題暴露了公司對大批發(fā)客戶的過度依賴。

目前大采購商處于“去庫存周期”,直接拖累了Funko的業(yè)績:他們優(yōu)先考慮降低庫存水平,放慢了進貨速度;另外,部分商戶因經(jīng)營不善遭遇關店和銷售銳減,進而砍掉了部分訂單。

“過去幾年大家出行和旅游受阻,人們需要玩具來打發(fā)時間,而美國消費券也為買玩具帶來支持;而現(xiàn)在,大眾開始將花費轉(zhuǎn)向剛需生活消費”,有報道指出。

目前,F(xiàn)unko采用為零售商直接銷售和分銷商的方式,大客戶采購占比45%,主要零售合作伙伴有塔吉特、沃爾瑪?shù)取?br />

“我們一些較大的美國批發(fā)客戶正在進行的去庫存影響了我們的營收和盈利能力。”臨時首席執(zhí)行官Michael Lunsford在聲明中表示。

Funko公司今年第一季度虧損從6,110萬美元擴大到1.37億美元,而2022年第二季度利潤為1,470萬美元。公司今年第二季度毛利率(不包括折舊和攤銷)為29.2%,2022年毛利率為32.7%。

庫存對經(jīng)營造成的負面影響持續(xù)擴大。財報顯示,預期這一趨勢仍將持續(xù)到今年Q3。Lunsford警告稱,今年下半年的情況將持續(xù)嚴峻,并下調(diào)了業(yè)績預期:預計全年銷售額將在10.5億美元至11.2億美元之間,而此前預期為11.9億美元至12.6億美元。

在“焚燒玩具”的清庫存硬拳下,F(xiàn)unko正欲調(diào)整策略,或重拾潮流的“稀缺度”。據(jù)報道,“Funko還計劃采取不那么激進的庫存姿態(tài),可能會允許零售店缺貨”。

“潮流”的挑戰(zhàn)

Funko公司以開發(fā)知名IP的潮流收藏玩偶而知名,本質(zhì)上是授權衍生品周邊的生意,很大程度上依賴于第三方的內(nèi)容開發(fā)和創(chuàng)作。

Funko的前十大授權合作方貢獻了約7成銷售額,其中迪士尼、盧卡斯影業(yè)和漫威相關商品銷售額占比達4成。包括迪士尼、哈利波特、漫威、星球大戰(zhàn)、DC、三麗鷗等,這些IP作品的市場運作和營銷動作直接影響著Funko玩偶的銷售。

今年夏天,美國作家協(xié)會和演員工會、美國電視和廣播藝術家聯(lián)合會投票授權各自成員罷工。堪稱“60多年來電影業(yè)最嚴重的一次癱瘓”。罷工導致原定于2023年上映的項目被推遲到2024年,拖累產(chǎn)品上市節(jié)奏。

而北美地區(qū)電影市場處于復蘇階段。此前上映的《碟中諜7》《變形金剛7》《蟻人3:量子狂熱》等多部大片票房未及預期,而Funko與之均有合作。真人電影《芭比》正在全球熱映,芭比與Funko的聯(lián)名能否熱賣有待觀望。

手里沒有原創(chuàng)獨家IP,往往意味著失去市場節(jié)奏的主控權,挑戰(zhàn)就落在了預判趨勢、靈活生產(chǎn)上。

公司季度熱銷產(chǎn)品量從2022年Q2的762個,減少到2023年Q2的756個,每個季度熱銷新品的平均凈銷售額下降23.4%。核心收藏品的盈利表現(xiàn)衰退。

去年,F(xiàn)unko以1400萬美元購買了高端收藏品品牌Mondo,意在將產(chǎn)品線擴展到海報、黑膠唱片、書籍、游戲和其他高端收藏品。收購后,F(xiàn)unko宣布將Mondo的產(chǎn)品范圍擴大到電視、體育、動漫和音樂,并改“限量銷售”為“限時不限量”模式。Mondo最為聞名的海報以手工絲網(wǎng)印刷、高品質(zhì)而著稱,這上述一系列調(diào)整遭到了市場反對。

在收購Mondo不到一年時間,F(xiàn)unko于今年3月關閉了Mondo的電影海報業(yè)務。曾經(jīng)的“收藏王”并沒有變成Funko財報里的亮點。

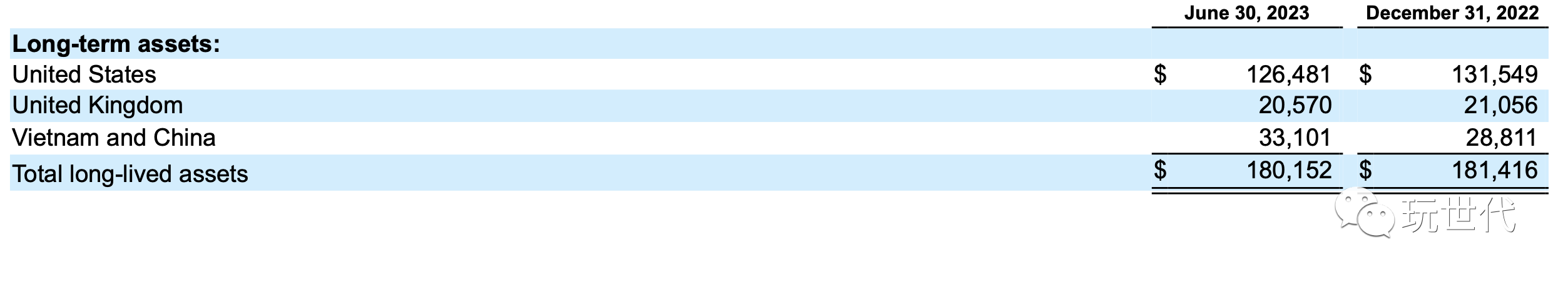

另外,F(xiàn)unko的主要生產(chǎn)都來自美國以外的第三方制造商(已將生產(chǎn)從中國遷移到越南),公司需要提前很久下訂單來供貨,“追趕潮流”的難度加大。

Lunsford在電話會議上表示:“我們的粉絲和合作伙伴要求我們迅速進入市場,對快速變化的流行文化做出反應,在產(chǎn)品設計上靈活而富有創(chuàng)意,并且運營出色”。

“在過去的兩年里,我們忽視了這些能力的重要性,因此,我們生產(chǎn)的產(chǎn)品線和SKU數(shù)量迅速增長,給業(yè)務帶來了太多的復雜性,而回報卻太少。我們認為,F(xiàn)unko最好的前進道路是將精力集中在更少的產(chǎn)品線,更少的SKU上。”

公司同時宣布,計劃砍掉30%的SKU數(shù)量。

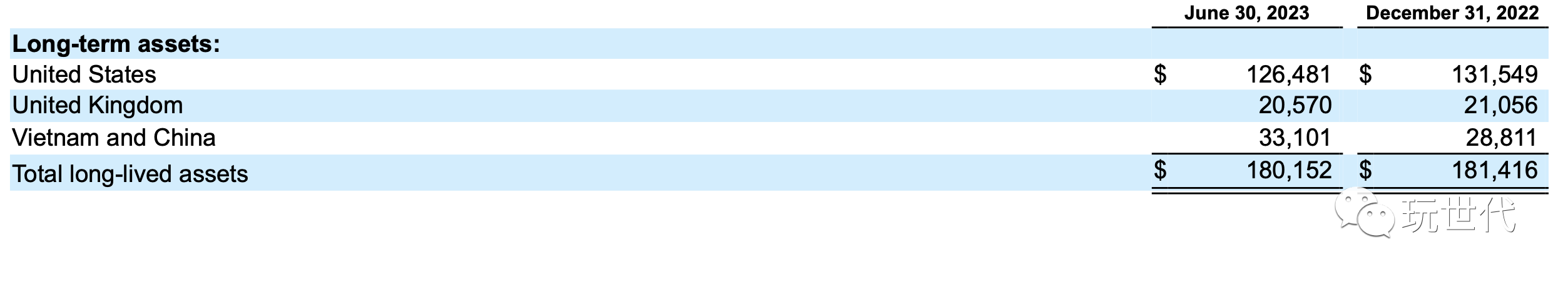

從財報看,F(xiàn)unko在全球市場全面失守。在美國,2023年上半年凈銷售額下降24.7%,至3.49億美元;歐洲凈銷售額下降8.8%,至1.09億美元;其他國家和地區(qū)的凈銷售額下降17.8%,至3,310萬美元。

但歐美市場并不都是慘淡。比如三麗鷗財報數(shù)據(jù),今年Q2其在北美地區(qū)營收增長了65.6%,其中產(chǎn)品銷售增長了13.7%、授權增長了96.8%。

主戰(zhàn)場失利,更關鍵的是Funko還錯失了超級機會:中國市場。

樂高過去幾年大舉布局中國,把三分之二的新增門店放在中國。整體看,樂高集團2022年年收入達646億丹麥克朗(約合人民幣638億元),同比增長17%。其在中國自有工廠的基礎上增設了越南工廠來應對訂單增長,并且今年樂高在中國依然保持了擴張節(jié)奏。

三麗鷗公司同樣也抓住了中國市場的機會,2022年三麗鷗在中國市場的營收規(guī)模較疫情前(2018年)增長了167.55%,其中2021年與2022年的營收年增速分別達56.4%、58.2%。在2023年Q2,三麗鷗在中國依然保持了14.97億的營收規(guī)模。

反觀Funko,在中國的主流電商平臺,F(xiàn)unko的產(chǎn)品分散在不同零售商手中,尚未入駐旗艦店。玩具品牌們著力的直播間銷售渠道,也不見其蹤。在短視頻平臺,#Funko 的抖音話題不到500萬播放量。

Funko一些分散的市場活動和聲量淹沒在競品品牌們的“狂轟亂炸”下,錯失中國潮流玩具市場增速高峰,F(xiàn)unko品牌仍未很好的打開市場認知。

這與其固守的銷售模式不無關系。Funko的渠道主要面向?qū)I(yè)零售商、大眾市場零售商和電子商務網(wǎng)站直接銷售產(chǎn)品。在其他國際市場采用分銷方式,來覆蓋公司尚未有直接業(yè)務的國家。

這一模式在海外業(yè)務拓展上收效并不明顯。財報顯示,2023年Q2,F(xiàn)unko海外客戶的銷售額占比達到29%,而這一數(shù)字在2022年Q2為26%。

在全球市場需求放緩、競爭加劇下,零售商能分配多少資源給Funko,打一個問號。

財報顯示,F(xiàn)unko在美國的凈銷售額下降了25.9%,至1.712億美元;歐洲的凈銷售額下降了20.3%,至5050萬美元;其他國家和地區(qū)(包括中國在內(nèi))的凈銷售額下降了13.3%,至1830萬美元。較之于歐美,新興市場反而是銷售額滑落較小的區(qū)域。

諸多玩具公司的增長經(jīng)驗:潮流的核心是與粉絲強連接。改善被動生產(chǎn),提高消費者興趣拉動需求;尋找全球潛力市場,在藍海里找增長,或許才是更快走出陰霾的通路。

樂高在發(fā)展史上曾經(jīng)也遭遇過庫存危機和過度擴張,于是公司砍掉了產(chǎn)品目錄中冗余的部分,放棄短期內(nèi)營收回報乏力的業(yè)務投入;聚焦零售客戶,而非用戶(孩子),關注動銷,保證上市產(chǎn)品的利潤水平,進而將公司拉回到財務健康上。

Funko面對的挑戰(zhàn)不是外部不確定性沖擊,而是自身如何應對新的消費環(huán)境。

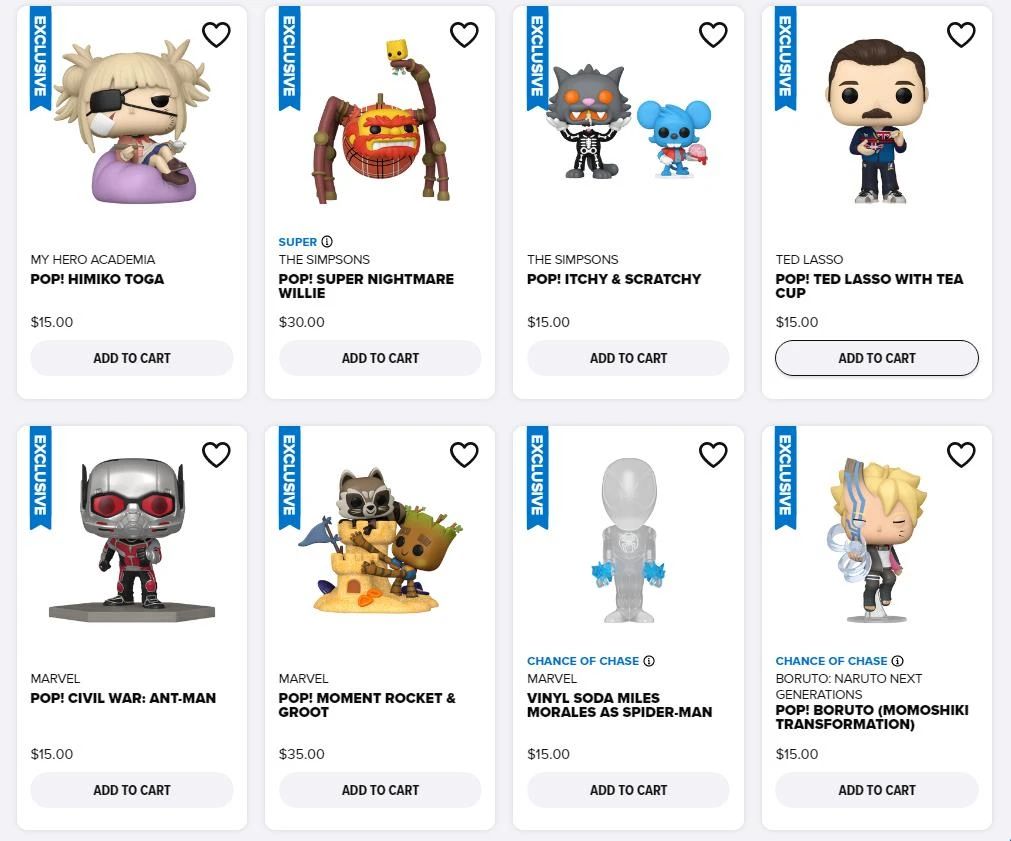

目前公司正在進行重組,重點支持有望推動長期增長的業(yè)務領域,包括DTC。據(jù)財報,電子商務第一季度的銷售額為4,280萬美元,占公司第一季度總銷售額的17%,同比去年增長了61%。而在第二季度,電商同比增長了19%,零售額同比增長了10%。

就在發(fā)布財報不久前,F(xiàn)unko宣布計劃裁員約180至200人,約占員工總數(shù)的12%至13%。今年3月,公司裁掉了全資子公司Mondo的一半員工,其中包括兩位聯(lián)合創(chuàng)始人。

首席財務官Steve Nave指出,他們提前實施了成本削減計劃,預計每年可節(jié)省1.55億至1.85億美元。另一輪裁員和降低成本措施預計省下3,800萬美元。“瘦身”計劃后只待輕裝簡行。

另外,公司數(shù)字藏品雖然有28.8%的同比增長,達1,640萬美元,但尚不足以改變虧損局面。今年上半年相關交易市場出現(xiàn)小幅回溫后再度回落。在NFT交易市場整體低迷的情況下,F(xiàn)unko的數(shù)字藏品投放也在放緩。公司在2021年第三季度推出了首款數(shù)字藏品,2022年10月完成收購了“TokenWave LLC”公司,該公司是一款用于跟蹤和顯示NFT的移動應用程序的開發(fā)商。

從歷史看,公司的銷售高峰在第三季度和第四季度,零售商往往會在8月至11月期間增加采購,來應對銷售旺季。據(jù)財報,2022年、2021年、2020年,公司凈銷售額分別約有53.0%、59.0%和64.0%發(fā)生在Q3和Q4。這是關鍵一役。

臨時首席執(zhí)行官Michael Lunsford對外表示,預測Funko的財務狀況將在2024年反彈。

新的零售環(huán)境下,“逆水行舟,不進則退”,巨頭也一樣。

出品:玩世代工作室

本文圖片來源于Funko財報/官網(wǎng)

泰華玩具(深圳)有限公司集生產(chǎn)、開發(fā)為一體的OEM,ODM毛絨玩具定制供應商,主營定制生產(chǎn)各類毛絨玩具、家居毛絨產(chǎn)品。公司各種配套齊備,工藝優(yōu)良,管理嚴格,月生產(chǎn)能力可達60-80萬只。其中大多數(shù)生產(chǎn)員工擁有毛絨玩具生產(chǎn)10年以上的經(jīng)驗;管理團隊擁有毛絨玩具生產(chǎn)20年左右的管理經(jīng)驗;開發(fā)團隊具備15年以上的設計經(jīng)驗,熟悉掌握制作毛絨玩具的各種方法,只要詳細的產(chǎn)品圖紙(或者樣品),就可以為客戶提供從開發(fā)到售后的一站式服務。我司以優(yōu)良的品質(zhì),合理的價格,強勁的開發(fā),完善的售后服務,為客戶打造滿意的定制服務。

泰華玩具(深圳)有限公司

美國收藏玩具公司Funko最近過得有點慘。

據(jù)財報,2023年Q2凈銷售額2.4億美元,同比去年的3.157億美元,下降了24.0%。今年上半年,公司凈虧損擴大到1.37億美元。

全球主要市場銷售規(guī)模全面下滑。美國和歐洲凈銷售額降低了25.9%和20.3%,分別為1.712億美元和5,050萬美元。

核心收藏品、Loungefly品牌,兩大主營業(yè)務雙雙滑坡,分別下滑了28.8%和28.5%。

新興的游戲及NFT業(yè)務增長了28.8%,但規(guī)模尚小。

財報不及預期,股價遭遇重創(chuàng)。2023 年至今,F(xiàn)unko股價已跌超50%,接近上市以來的最低點。

Funko在財報中提及了十余次“COVID-19”,并提到了全球宏觀經(jīng)濟因素帶來的負面影響:如中歐和東歐局勢動蕩、中東、某些東南亞市場的不穩(wěn)定加劇,以及金融不穩(wěn)定、利率上升和通貨膨脹,可能會凈銷售額,或?qū)镜拿省羰杖牒同F(xiàn)金流產(chǎn)生影響。

誠然,隨著全球經(jīng)濟開放復蘇,購入玩具的需求(較之于此前)顯著減弱。

但Funko的“困境”不能全賴大環(huán)境。庫存積壓,過度依賴分銷商,D2C能力不足,核心產(chǎn)品效益疲軟,產(chǎn)品線泛濫等,多方面問題集中爆發(fā)。

深陷“去庫存周期”

Funko公司庫存高筑,2022年就已出現(xiàn)。財報數(shù)據(jù),公司在去年底有2.46億美元庫存,到了今年6月30日,公司仍有1.87億美元庫存。

由庫存問題直接導致倉儲租金和設施等成本上漲,上半年相關費用增加770萬美元成本(其中包括遷移到亞利桑那州新建倉庫和配送設施費用)。

今年上半年,F(xiàn)unko公司批準了一項庫存削減計劃,以提高美國倉庫的運營效率。早在3月份就有“Funko將玩具送往垃圾場”的報道。財報披露,公司有3,010萬美元的一次性存貨減記,該實物銷毀計劃將持續(xù)到2023年第三季度。

庫存問題暴露了公司對大批發(fā)客戶的過度依賴。

目前大采購商處于“去庫存周期”,直接拖累了Funko的業(yè)績:他們優(yōu)先考慮降低庫存水平,放慢了進貨速度;另外,部分商戶因經(jīng)營不善遭遇關店和銷售銳減,進而砍掉了部分訂單。

“過去幾年大家出行和旅游受阻,人們需要玩具來打發(fā)時間,而美國消費券也為買玩具帶來支持;而現(xiàn)在,大眾開始將花費轉(zhuǎn)向剛需生活消費”,有報道指出。

目前,F(xiàn)unko采用為零售商直接銷售和分銷商的方式,大客戶采購占比45%,主要零售合作伙伴有塔吉特、沃爾瑪?shù)取?br />

“我們一些較大的美國批發(fā)客戶正在進行的去庫存影響了我們的營收和盈利能力。”臨時首席執(zhí)行官Michael Lunsford在聲明中表示。

Funko公司今年第一季度虧損從6,110萬美元擴大到1.37億美元,而2022年第二季度利潤為1,470萬美元。公司今年第二季度毛利率(不包括折舊和攤銷)為29.2%,2022年毛利率為32.7%。

庫存對經(jīng)營造成的負面影響持續(xù)擴大。財報顯示,預期這一趨勢仍將持續(xù)到今年Q3。Lunsford警告稱,今年下半年的情況將持續(xù)嚴峻,并下調(diào)了業(yè)績預期:預計全年銷售額將在10.5億美元至11.2億美元之間,而此前預期為11.9億美元至12.6億美元。

在“焚燒玩具”的清庫存硬拳下,F(xiàn)unko正欲調(diào)整策略,或重拾潮流的“稀缺度”。據(jù)報道,“Funko還計劃采取不那么激進的庫存姿態(tài),可能會允許零售店缺貨”。

“潮流”的挑戰(zhàn)

Funko公司以開發(fā)知名IP的潮流收藏玩偶而知名,本質(zhì)上是授權衍生品周邊的生意,很大程度上依賴于第三方的內(nèi)容開發(fā)和創(chuàng)作。

Funko的前十大授權合作方貢獻了約7成銷售額,其中迪士尼、盧卡斯影業(yè)和漫威相關商品銷售額占比達4成。包括迪士尼、哈利波特、漫威、星球大戰(zhàn)、DC、三麗鷗等,這些IP作品的市場運作和營銷動作直接影響著Funko玩偶的銷售。

今年夏天,美國作家協(xié)會和演員工會、美國電視和廣播藝術家聯(lián)合會投票授權各自成員罷工。堪稱“60多年來電影業(yè)最嚴重的一次癱瘓”。罷工導致原定于2023年上映的項目被推遲到2024年,拖累產(chǎn)品上市節(jié)奏。

而北美地區(qū)電影市場處于復蘇階段。此前上映的《碟中諜7》《變形金剛7》《蟻人3:量子狂熱》等多部大片票房未及預期,而Funko與之均有合作。真人電影《芭比》正在全球熱映,芭比與Funko的聯(lián)名能否熱賣有待觀望。

手里沒有原創(chuàng)獨家IP,往往意味著失去市場節(jié)奏的主控權,挑戰(zhàn)就落在了預判趨勢、靈活生產(chǎn)上。

公司季度熱銷產(chǎn)品量從2022年Q2的762個,減少到2023年Q2的756個,每個季度熱銷新品的平均凈銷售額下降23.4%。核心收藏品的盈利表現(xiàn)衰退。

去年,F(xiàn)unko以1400萬美元購買了高端收藏品品牌Mondo,意在將產(chǎn)品線擴展到海報、黑膠唱片、書籍、游戲和其他高端收藏品。收購后,F(xiàn)unko宣布將Mondo的產(chǎn)品范圍擴大到電視、體育、動漫和音樂,并改“限量銷售”為“限時不限量”模式。Mondo最為聞名的海報以手工絲網(wǎng)印刷、高品質(zhì)而著稱,這上述一系列調(diào)整遭到了市場反對。

在收購Mondo不到一年時間,F(xiàn)unko于今年3月關閉了Mondo的電影海報業(yè)務。曾經(jīng)的“收藏王”并沒有變成Funko財報里的亮點。

另外,F(xiàn)unko的主要生產(chǎn)都來自美國以外的第三方制造商(已將生產(chǎn)從中國遷移到越南),公司需要提前很久下訂單來供貨,“追趕潮流”的難度加大。

Lunsford在電話會議上表示:“我們的粉絲和合作伙伴要求我們迅速進入市場,對快速變化的流行文化做出反應,在產(chǎn)品設計上靈活而富有創(chuàng)意,并且運營出色”。

“在過去的兩年里,我們忽視了這些能力的重要性,因此,我們生產(chǎn)的產(chǎn)品線和SKU數(shù)量迅速增長,給業(yè)務帶來了太多的復雜性,而回報卻太少。我們認為,F(xiàn)unko最好的前進道路是將精力集中在更少的產(chǎn)品線,更少的SKU上。”

公司同時宣布,計劃砍掉30%的SKU數(shù)量。

錯失的機會

從財報看,F(xiàn)unko在全球市場全面失守。在美國,2023年上半年凈銷售額下降24.7%,至3.49億美元;歐洲凈銷售額下降8.8%,至1.09億美元;其他國家和地區(qū)的凈銷售額下降17.8%,至3,310萬美元。

但歐美市場并不都是慘淡。比如三麗鷗財報數(shù)據(jù),今年Q2其在北美地區(qū)營收增長了65.6%,其中產(chǎn)品銷售增長了13.7%、授權增長了96.8%。

主戰(zhàn)場失利,更關鍵的是Funko還錯失了超級機會:中國市場。

樂高過去幾年大舉布局中國,把三分之二的新增門店放在中國。整體看,樂高集團2022年年收入達646億丹麥克朗(約合人民幣638億元),同比增長17%。其在中國自有工廠的基礎上增設了越南工廠來應對訂單增長,并且今年樂高在中國依然保持了擴張節(jié)奏。

三麗鷗公司同樣也抓住了中國市場的機會,2022年三麗鷗在中國市場的營收規(guī)模較疫情前(2018年)增長了167.55%,其中2021年與2022年的營收年增速分別達56.4%、58.2%。在2023年Q2,三麗鷗在中國依然保持了14.97億的營收規(guī)模。

反觀Funko,在中國的主流電商平臺,F(xiàn)unko的產(chǎn)品分散在不同零售商手中,尚未入駐旗艦店。玩具品牌們著力的直播間銷售渠道,也不見其蹤。在短視頻平臺,#Funko 的抖音話題不到500萬播放量。

Funko一些分散的市場活動和聲量淹沒在競品品牌們的“狂轟亂炸”下,錯失中國潮流玩具市場增速高峰,F(xiàn)unko品牌仍未很好的打開市場認知。

這與其固守的銷售模式不無關系。Funko的渠道主要面向?qū)I(yè)零售商、大眾市場零售商和電子商務網(wǎng)站直接銷售產(chǎn)品。在其他國際市場采用分銷方式,來覆蓋公司尚未有直接業(yè)務的國家。

這一模式在海外業(yè)務拓展上收效并不明顯。財報顯示,2023年Q2,F(xiàn)unko海外客戶的銷售額占比達到29%,而這一數(shù)字在2022年Q2為26%。

在全球市場需求放緩、競爭加劇下,零售商能分配多少資源給Funko,打一個問號。

財報顯示,F(xiàn)unko在美國的凈銷售額下降了25.9%,至1.712億美元;歐洲的凈銷售額下降了20.3%,至5050萬美元;其他國家和地區(qū)(包括中國在內(nèi))的凈銷售額下降了13.3%,至1830萬美元。較之于歐美,新興市場反而是銷售額滑落較小的區(qū)域。

逆水行舟,不進則退

諸多玩具公司的增長經(jīng)驗:潮流的核心是與粉絲強連接。改善被動生產(chǎn),提高消費者興趣拉動需求;尋找全球潛力市場,在藍海里找增長,或許才是更快走出陰霾的通路。

樂高在發(fā)展史上曾經(jīng)也遭遇過庫存危機和過度擴張,于是公司砍掉了產(chǎn)品目錄中冗余的部分,放棄短期內(nèi)營收回報乏力的業(yè)務投入;聚焦零售客戶,而非用戶(孩子),關注動銷,保證上市產(chǎn)品的利潤水平,進而將公司拉回到財務健康上。

Funko面對的挑戰(zhàn)不是外部不確定性沖擊,而是自身如何應對新的消費環(huán)境。

目前公司正在進行重組,重點支持有望推動長期增長的業(yè)務領域,包括DTC。據(jù)財報,電子商務第一季度的銷售額為4,280萬美元,占公司第一季度總銷售額的17%,同比去年增長了61%。而在第二季度,電商同比增長了19%,零售額同比增長了10%。

就在發(fā)布財報不久前,F(xiàn)unko宣布計劃裁員約180至200人,約占員工總數(shù)的12%至13%。今年3月,公司裁掉了全資子公司Mondo的一半員工,其中包括兩位聯(lián)合創(chuàng)始人。

首席財務官Steve Nave指出,他們提前實施了成本削減計劃,預計每年可節(jié)省1.55億至1.85億美元。另一輪裁員和降低成本措施預計省下3,800萬美元。“瘦身”計劃后只待輕裝簡行。

另外,公司數(shù)字藏品雖然有28.8%的同比增長,達1,640萬美元,但尚不足以改變虧損局面。今年上半年相關交易市場出現(xiàn)小幅回溫后再度回落。在NFT交易市場整體低迷的情況下,F(xiàn)unko的數(shù)字藏品投放也在放緩。公司在2021年第三季度推出了首款數(shù)字藏品,2022年10月完成收購了“TokenWave LLC”公司,該公司是一款用于跟蹤和顯示NFT的移動應用程序的開發(fā)商。

從歷史看,公司的銷售高峰在第三季度和第四季度,零售商往往會在8月至11月期間增加采購,來應對銷售旺季。據(jù)財報,2022年、2021年、2020年,公司凈銷售額分別約有53.0%、59.0%和64.0%發(fā)生在Q3和Q4。這是關鍵一役。

臨時首席執(zhí)行官Michael Lunsford對外表示,預測Funko的財務狀況將在2024年反彈。

新的零售環(huán)境下,“逆水行舟,不進則退”,巨頭也一樣。

出品:玩世代工作室

本文圖片來源于Funko財報/官網(wǎng)

泰華玩具(深圳)有限公司集生產(chǎn)、開發(fā)為一體的OEM,ODM毛絨玩具定制供應商,主營定制生產(chǎn)各類毛絨玩具、家居毛絨產(chǎn)品。公司各種配套齊備,工藝優(yōu)良,管理嚴格,月生產(chǎn)能力可達60-80萬只。其中大多數(shù)生產(chǎn)員工擁有毛絨玩具生產(chǎn)10年以上的經(jīng)驗;管理團隊擁有毛絨玩具生產(chǎn)20年左右的管理經(jīng)驗;開發(fā)團隊具備15年以上的設計經(jīng)驗,熟悉掌握制作毛絨玩具的各種方法,只要詳細的產(chǎn)品圖紙(或者樣品),就可以為客戶提供從開發(fā)到售后的一站式服務。我司以優(yōu)良的品質(zhì),合理的價格,強勁的開發(fā),完善的售后服務,為客戶打造滿意的定制服務。

來源聲明:本文章系泰華玩具編輯原創(chuàng)或采編整理,如需轉(zhuǎn)載請注明來自泰華玩具。以上內(nèi)容部分(包含圖片、文字)來源于網(wǎng)絡,如有侵權,請及時與本站聯(lián)系(0755-23118153/13043402093)。